Bê bối Enron là một trong những trang sử đen tối nhất của thế giới tài chính. Đằng sau vẻ bề ngoài của một doanh nghiệp thành công, là một thế giới của gian lận và thao túng, làm tan nát không chỉ vốn đầu tư mà còn lòng tin của hàng ngàn nhà đầu tư và nhân viên. Hãy cùng ZFA nhìn lại câu chuyện đầy kinh điển này và những bài học đắt giá mà nó để lại.

I. SƠ LƯỢC VỀ ENRON VÀ CÁC THÀNH VIÊN BAN GIÁM ĐỐC

Enron được thành lập vào năm 1985 bởi Kenneth Lay trên cơ sở sáp nhập các công ty đường ống khí đốt tự nhiên của Houston Natural Gas và InterNorth, trụ sở chính tại Houston.

Enron vào những năm 90 được ví như “con cưng” của Phố Wall bởi giá cổ phiếu luôn tăng trưởng qua mỗi năm.

Bên cạnh đó, Kenneth Lay có mối quan hệ mật thiết với nhiều chính trị gia hàng đầu trong Chính phủ và Quốc hội Hoa Kỳ, đặc biệt trong đảng Cộng Hòa. Ông là người đi đầu trong cuộc vận động đóng góp tài chính cho chiến dịch tranh cử của tổng thống George W Bush. Đổi lại, Lay vận động cho các chính sách có lợi cho Enron. Đặc biệt là chính sách nới lỏng kiểm soát của nhà nước trong lĩnh vực năng lượng. Bush và Lay rất thân thiết, thậm chí ông đã gọi Lay với cái tên “Kenny boy”.

1. KENNY BOY – CHỦ TỊCH ENRON

Lay sinh ra trong gia đình không mấy khá giả và có cha là linh mục. Sau khi tốt nghiệp Đại học Houston với bằng tiến sĩ, Lay đã từng làm việc tại Lầu Năm Góc. Ông có vai trò là chuyên gia phân tích tài chính thuộc Bộ Hải quân.

Sau khi thành lập Enron, hai nhân viên chịu trách nhiệm mua bán dầu cho Enron đã tự mình chuyển những số tiền không nhỏ của công ty sang những tài khoản giả mạo do chính hai người lập. Họ dùng số tiền đó để cá cược cờ bạc dưới những cái tên khác nhau, chẳng hạn như M.Yass. Lay phát hiện vụ việc nhưng không sa thải hay đưa ra những thay đổi chính sách nào công ty. Thậm chí, Lay đã gửi đến họ một lá thư với nội dung: “Hãy tiếp tục giúp chúng tôi kiếm được hàng triệu đô nữa”.

Một thời gian sau, 2 nhân viên trên bị kết tội lừa đảo. Lay đã vờ như rất “sốc” và nói rằng không biết gì về vụ “cướp” tiền để cờ bạc.

2. ANDY FASTOW – “NGÔI SAO ĐANG LÊN” THĂNG CHỨC GIÁM ĐỐC TÀI CHÍNH

Khi một phóng viên ở Fortune đến phỏng vấn Giám đốc tài chính (CFO) – Andy Fastow, họ đã ngồi trong văn phòng 3 tiếng liền với hàng đống giấy tờ và hồ sơ. Đến cuối buổi, Andy nói với cô phóng viên rằng: “Tôi không quan tâm cô viết những gì, chỉ cần nó tốt”.

Fastow mang tiếng là một người không có đạo đức. Ông chỉ quan tâm làm sao để Enron có thật nhiều lợi nhuận “trên mặt giấy”. Thậm chí ông còn thành lập một công ty “ma” để mua lại cổ phần của Enron – LJM Investment. 96 ngân hàng đã bị Fastow thuyết phục đầu tư vào LJM, mang lại 45 triệu đô cho công ty.

3. JEFFREY SKILLING – “ĐẦU NÃO” ĐẰNG SAU BỨC MÀN

Khi một trong hai nhân viên kể trên nhận án tù, Lay đã mất đi một “máy in tiền sống”. Và sau đó người thay thế vị trí này là Jeffrey Skilling – cựu Giám đốc điều hành Enron.

Skilling là người đã chuyển Enron từ đơn thuần cung cấp khí đốt sang gia nhập thị trường chứng khoán. Ông đã truyền bá kiến thức về hạch toán theo giá thị trường (mark-to-market accounting – MTM) cho Enron. Phương pháp đã cho phép Enron thành công gian lận hàng tỷ đô.

Luật lệ “tàn nhẫn” của Skilling đã thay đổi môi trường làm việc ở Enron theo hướng rất tiêu cực:

– Với niềm yêu thích vào cuốn sách “The selfish gene” của Richard Dawkins – bàn về lòng tham và sự cạnh tranh trong bản chất mỗi người, Skilling đã áp dụng nó để “mở khoá” bản năng này trong mỗi nhân viên.

– Ông đưa ra một thước đo đánh giá năng suất – 1 là tốt nhất và 5 là tệ nhất. Mục tiêu là 10% số nhân viên phải có số điểm lớn hơn 5, tạo nên môi trường cạnh tranh cực kỳ áp lực. Đa số nhân viên phải làm việc đến 18 tiếng/ngày.

II. HẠCH TOÁN THEO GIÁ THỊ TRƯỜNG: MÁNH KHOÉ LỪA ĐẢO

MTM là một thông lệ kế toán chỉ việc điều chỉnh giá trị của một tài sản dựa trên giá trị thị trường của tài sản đó ở thời điểm hiện tại. MTM cho phép công ty ghi lại lợi nhuận ước tính vào báo cáo thu nhập.

Enron đã dùng MTM để thổi phồng con số lợi nhuận. Thời điểm ký hợp đồng, giá trị được ước tính trong 10 năm là 50 triệu đô. Enron hoàn toàn có thể ghi lại với giá 50 triệu đô dù họ chưa nhận được xu nào. Nếu doanh thu thấp hơn dự kiến, thay vì chịu lỗ, công ty sẽ chuyển tài sản cho một công ty ngoài sổ sách, nơi khoản lỗ sẽ không được báo cáo. Từ đó, Enron xóa sổ các hoạt động không sinh lời mà không làm ảnh hưởng đến lợi nhuận. Chính con số thổi phồng này khiến các nhà đầu tư dễ dàng bị rơi vào “bẫy”.

III. GIÁ CỔ PHIẾU DOANH NGHIỆP HÀNG ĐẦU SAU KHI VỠ LẼ GIAN LẬN TÀI CHÍNH

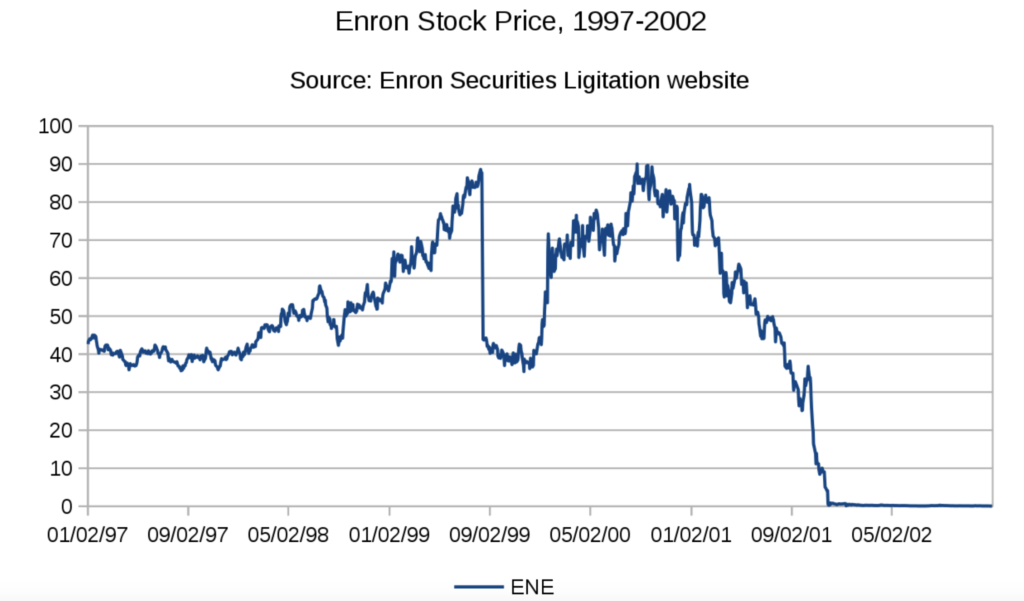

Sự sụp đổ định mệnh của Enron đã gây ra tác động đáng kể đến hàng nghìn nhân viên và gây ra sự chấn động trong từng góc nhỏ của Phố Wall. Trong đỉnh cao của mình, cổ phiếu của Enron được giao dịch với giá 90.75 USD mỗi cổ phiếu. Tuy nhiên, trước khi công bố phá sản vào ngày 2/12/2001, giá cổ phiếu đã giảm xuống chỉ còn 0.26 USD.

Kể từ đó đến nay, nhiều người vẫn đặt câu hỏi về cách một tập đoàn mạnh mẽ như Enron – một trong những tên tuổi hàng đầu của nền kinh tế Hoa Kỳ vào thời điểm đó – có thể sụp đổ đến mức đó, gần như trong một đêm. Khó hiểu hơn là làm thế nào Enron đã có thể gài bẫy các cơ quan quản lý trong thời gian dài bằng cách thực hiện các hành động như nắm giữ giả mạo và thực hiện các giao dịch ngoài sổ sách.

IV. SỰ THẬT VỀ DOANH THU CỦA ENRON

Enron đổ hàng tỷ đô vào dự án ở Ấn Độ nhưng dự án không hiệu quả về mặt kinh tế. Lý do là năng lượng sản xuất từ khí đốt tự nhiên hóa lỏng tại nhà máy sẽ tốn kém hơn nhiều so với điện từ các nguồn than địa phương. Ấn Độ không đủ điều kiện để bỏ ra số tiền lớn như vậy. Dù nhà máy điện nằm vùi trong đống đổ nát, Enron vẫn không ngại thổi phồng lợi nhuận.

Enron nhúng tay vào dịch vụ băng thông (bandwidth), đáng tiếc là công nghệ không hoạt động đủ tốt. Tuy thất bại, Enron vẫn ghi nhận 53 triệu đô lợi nhuận trong bản báo cáo doanh thu.

V. CÔNG TY “SÂN SAU” (SPE – SPECIAL-PURPOSE-ENTITY)

1. SPE RA ĐỜI

Andrew Fastow cùng những chuyên gia khác tại Enron đã phát triển một kế hoạch để chứng tỏ rằng công ty đang có tình hình tài chính ổn định. Thực tế là nhiều công ty con của họ đang lỗ ngày càng nặng.

Họ sử dụng các công ty phục vụ mục đích đặc biệt (SPE), che giấu hàng núi nợ và tài sản độc hại của Enron khỏi các nhà đầu tư và chủ nợ. Mục đích chính của các SPE là che giấu những con số thua lỗ thực tế. SPE là một công ty do Enron tạo ra nhưng không có liên hệ về mặt sở hữu với Enron. Nếu có liên hệ sở hữu, về mặt nguyên tắc, SPE phải hợp nhất với Enron. 3.000 “công ty ma” được ra đời chỉ với mục đích “xào nấu” các báo cáo tài chính của Enron.

2. GIAO DỊCH ENRON-TO-SPE

Giao dịch Enron-to-SPE tiêu chuẩn sẽ như sau: Enron sẽ chuyển một số cổ phiếu đang tăng nhanh của mình sang SPE để đổi lấy tiền mặt hoặc trái phiếu có kỳ hạn 10 năm. SPE sẽ sử dụng cổ phiếu để bảo vệ tài sản được liệt kê trên bảng cân đối kế toán của Enron.

Một điểm khác với thông thường là SPE được vốn hóa hoàn toàn bằng cổ phiếu Enron. Nghĩa là khả năng phòng ngừa rủi ro của SPE sẽ bị ảnh hưởng nếu giá cổ phiếu Enron giảm. Điểm khác biệt thứ hai cũng nguy hiểm không kém: Enron không tiết lộ xung đột lợi ích. Enron tiết lộ sự tồn tại của SPE cho công chúng đầu tư nhưng lại không tiết lộ đầy đủ các giao dịch không dài hạn giữa công ty và SPE. SPE cơ bản hoàn toàn hợp pháp nhưng phức tạp và có những giới hạn nhất định khi vận hành.

Sự khác biệt cực lớn trong doanh thu của Enron và các công ty hàng đầu khác vào năm 2000 do SPE “chế” ra:

Hình 1: Doanh thu của Microsoft vào năm 2000

Doanh thu của Microsoft vào thời điểm đó chỉ có hơn 20 tỷ đô, Chevron với hơn 40 tỷ đô. Nhưng, doanh thu Enron lên đến hơn 100 tỷ đô.,

VI. BANG CALIFORNIA ĐỨNG TRƯỚC NHỮNG LẦN MẤT ĐIỆN “KHÓ HIỂU”

Sau khi sáp nhập với Pacific Gas & Electric, Enron có được mạng lưới điện bang California trong tay. Người dân California để ý rất nhiều lần cúp điện kỳ lạ xảy ra sau đó cho dù công suất điện gấp đôi so với nhu cầu. Enron traders đã thao túng thị trường bằng cách chuyển lượng điện ra khỏi Cali để tăng nhu cầu. Khi giá lên cao, họ chuyển về lại. California đã mất 30 tỷ đô, nhưng chính phủ lại không can thiệp. Lý do là vị Tổng thống lúc bấy giờ chính là George W. Bush, “bạn thân” của Lay.

Hình 2: Sự cố mất điện liên tiếp tại San Diego, California, năm 2001

VII. VỞ KỊCH HẠ MÀN

14/08/2001, sau khi Skilling từ chức, Kenneth Lay giữ chức Chủ tịch kiêm Giám đốc điều hành Enron. Sharon Watkins, nhân viên làm việc dưới trướng Andy Fastow, đã gửi thư đến Lay một ngày sau đó. Bà trình bày chi tiết những vụ tham nhũng và gian lận bà phát hiện trong nội bộ công ty.

Tiếp sau đó, ngay khi giá cổ phiếu của Enron từ mức cực cao $90.75/cổ phiếu vào giữa năm 2000 giảm mạnh xuống dưới $1 vào cuối tháng 11/2001. Các cổ đông của Enron đã đệ đơn kiện. Uỷ ban Giao dịch và Chứng khoán (SEC) vào cuộc điều tra. Họ phát hiện ra rằng Enron đã sử dụng những mánh khóe trên để gian lận số liệu công bố trên báo cáo tài chính trong nhiều năm. Trong số đó phải kể đến một đội ngũ giám đốc điều hành được phát triển bởi Skilling – chỉ vài năm sau khi Enron thành lập – để che giấu hàng tỷ đô la nợ từ các giao dịch và dự án thất bại.

Hình 3: Cổ phiếu Enron

1 tháng sau cuộc điều tra, tập đoàn “sừng sỏ” Enron chính thức phá sản. Cổ phiếu về gần mức 0$/cổ phiếu.

VIII. ENRON VÀ A&A: TRẠNG CHẾT, CHÚA CŨNG BĂNG HÀ

Hãng kiểm toán Arthur Andersen (A&A), một trong các hãng kiểm toán Big5 khi đó, đã bị cáo buộc tiếp tay cho các hành vi gian lận báo cáo tài chính này. Do đó giấy phép kiểm toán các công ty đại chúng mất hiệu lực. A&A buộc phải đóng cửa công ty. Kết quả là, A&A sụp đổ hoàn toàn “rúng động” cả thị trường tài chính toàn cầu.

Hình 4: CEO của Arthur Andersen trong phiên điều trần điều tra vụ phá sản của Tập đoàn Enron

IX. TỔNG KẾT

Enron sụp đổ là một trong những vụ thảm họa tài chính lớn nhất trong lịch sử kinh doanh Mỹ. Enron, một công ty năng lượng lớn đã phá sản vào năm 2001 sau khi được tiết lộ rằng họ đã thực hiện một loạt các hành vi gian lận tài chính. Họ đã sử dụng các kỹ thuật kế toán phức tạp để che giấu nợ, tạo ra một hình ảnh quá mức tích cực về sức khỏe tài chính của họ.

Khi sự thật được tiết lộ, giá cổ phiếu của Enron sụp đổ. Hàng nghìn nhà đầu tư mất tiền và hàng ngàn nhân viên mất việc làm, mất tiền tiết kiệm vì các chương trình cổ phiếu của họ đã mất giá trị. Sự kiện này dẫn đến sự nghi ngờ về tính minh bạch và đạo đức trong thị trường tài chính Mỹ. Điều này gây ra làn sóng cải cách pháp luật và quy định tài chính trong các công ty. Bài học về Enron được đưa vào giáo trình của các trường đại học khi nói về kế toán. Sự kiện sụp đổ của Enron có giá trị lâu dài trong nghiên cứu về các sự kiện gian lận tài chính. Đây là bài học cho các thế hệ kiểm toán viên sau này.